VTIで始める米国株投資!FIRE実現への道は?VTIとは!?

💡 米国株式市場全体に投資できるETF【VTI】とは何か?

💡 VTIの特徴と魅力を分かりやすく解説します。

💡 FIRE実現に向けた積立投資戦略についてもご紹介します。

それでは、米国株式市場全体への投資を検討されている方必見の情報を、詳しく解説してまいります。

米国株式市場全体への投資:VTIの概要

米国株式市場全体への投資を検討されている方は、ぜひ注目してみてください。

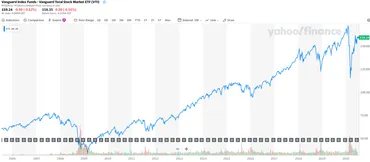

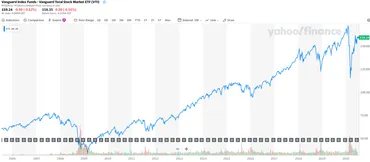

✅ バンガード・トータル・ストック・マーケットETF【VTI】は、米国市場に上場する株式の99.5%を網羅する、約4,000銘柄への分散投資を可能にするETFです。米国大型株から小型株まで幅広く投資することで、米国市場全体への投資を実現します。

✅ VTIは分配金が安定的に増加し、過去17年間で約5倍に成長しており、高いリターンと安定性を兼ね備えています。また、設定来毎年約6%、過去10年では約10%の上昇を記録しており、長期投資に適したETFといえます。

✅ VTIは、アップル、マイクロソフト、アマゾンなど米国を代表する有名企業を保有しており、高い分散性を備えています。無配株を含め、成長性の高い企業への投資を行っており、長期的なリターンが期待できます。

さらに読む ⇒たぱぞうの米国株投資出典/画像元: https://www.americakabu.com/entry/vtiVTIは、安定したリターンと分散投資の魅力から、長期投資に適したETFと言えますね。

米国株式市場全体に投資できるETFであるVTI(ヴァンガード・トータル・ストックマーケットETF)は、初心者でも手軽に米国市場全体に投資できることから注目されています。

VTIは、世界最大級の資産運用会社バンガード社が提供する米国ETFで、約4000銘柄で構成され、小型株まで含めた米国株式市場のほぼ100%をカバーしています。

バンガード社は、外部株主が存在せず、経費率を引き下げることができ、低コストなファンドを提供しています。

VTIは、SBI証券などの証券会社で口座開設し、取引が可能です。

投資を検討する際は、個々のリスクや状況を考慮し、専門家のアドバイスを受けることが重要です。

ほな、VTIって、ようは米国株全部に投資できるってことか?

VTIと他の米国株式ETFとの比較

VOOとVTIの比較は、投資戦略を考える上で重要なポイントですね。

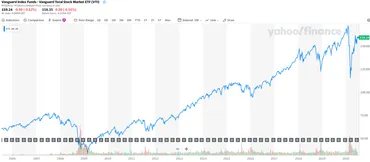

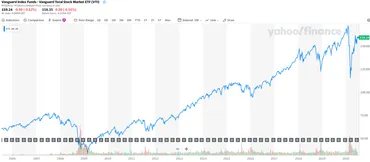

✅ この記事では、米国ETFの中でも人気の高い「VOO」と「VTI」を比較し、どちらがおすすめかを解説しています。

✅ VOOはS&P500指数に連動し、約500社の代表的な企業に投資する一方、VTIはCRSP USトータル・マーケット・インデックスに連動し、約4,000社の米国企業に投資しており、VTIの方がより幅広い銘柄に投資できます。

✅ 記事では、構成銘柄数、上位10社の銘柄構成、セクター、配当利回り、株価推移の5つの項目から両ETFを比較し、投資家にとってより適切な選択肢を選ぶための情報を提供しています。

さらに読む ⇒IR・株式投資情報ポータルサイト | ブリッジサロン出典/画像元: https://www.bridge-salon.jp/money/us-etf/voo-vti/VTIは、VOOよりも幅広い銘柄に投資できるため、より分散投資効果が期待できます。

VTIは、楽天VTIやSBI・VTIなどの他の米国株式ETFと比較して、信託報酬や実質コストが低く、米国株式市場全体への幅広い分散投資を可能にする点が魅力です。

VTIは、VOO、楽天VTI、SBI・VTI、eMAXISSlim米国株式(S&P500)など、他の米国株式ETFと比較して、投資対象、リスク、リターンなどの違いがあります。

VOOは米国のテクノロジー企業の比率が高く、VTIは中小型株を含むため構成銘柄数が多いです。

eMAXISSlim米国株式(S&P500)はS&P500に連動しており、VTIよりも規模の大きい企業に投資するETFです。

一方、VTIはS&P500以外の米国株式にも投資するため、より幅広い分野に分散投資できます。

VTI、VOO…どちらもよく聞くけど違いがよく分からんわ。

VTIへの積立投資:長期的な資産形成の可能性

つみたてNISAで米国株投資をするなら、VTIは魅力的な選択肢ですね。

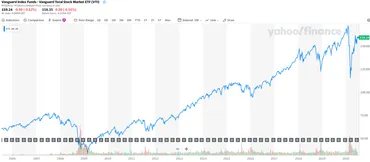

✅ つみたてNISAで投資する際に、成長が見込める領域として米国株(または全世界株式)を選ぶことを推奨しています。

✅ 手数料の低い投資信託を選ぶことが重要で、具体的には「楽天VTI」と「eMaxis Slim S&P500」がおすすめです。

✅ 米国株は長期的に安定した成長が見込めるため、つみたてNISAの20年という長期投資に適しており、両商品とも信託報酬が低く、過去のリターンも良好であることから、つみたてNISAでの投資商品として最適と言えます。

さらに読む ⇒三菱サラリーマンが株式投資でセミリタイア目指してみた出典/画像元: https://freetonsha.com/2019/07/27/tsumitate-nisa-reccomendation/VTIは、長期的な資産形成に適したETFと言えます。

VTIは、3800社を超える銘柄に分散投資できることから、これ1本で投資が完結するとまで言われています。

VTIに毎月1万円を20年間積み立てると、元本240万円に対し、資産は約1100万円に成長します。

つみたてNISAでVTIって、ありえる話やな。

FIRE実現に向けた積立投資:より積極的な資産形成

FIRE実現に向けた積立投資戦略は、長期的な視点を持つことが重要ですね。

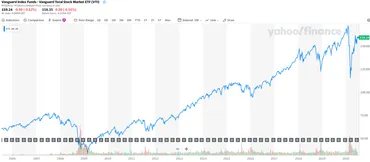

✅ ナスダック100指数に約30年間投資してきた場合の2つのケースを検証し、長期投資の成果を示しています。

✅ ケース1は1991年初に10万円でスタートし、3カ月ごとに10万円を追加投資した場合、累計投資元本1,230万円に対し時価総資産は約1億6,729万円となり、約13.6倍に膨らみました。

✅ ケース2は1991年初に100万円でスタートし、3カ月ごとに10万円を追加投資した場合、累計投資元本1,320万円に対し時価総資産は約2億1,519万円に膨らみ、20代で投資を始めた場合は60歳までに「億り人」になることも可能だったという結果になりました。

さらに読む ⇒トウシル | 楽天証券の投資情報メディア出典/画像元: https://media.rakuten-sec.net/articles/-/33449?page=2VTIは、FIREを目指すための積立投資にも活用できます。

FIREを目指す場合、1100万円では不足する可能性が高いため、毎月5万円積み立てた場合のシミュレーションも実施しました。

その結果、元本480万円に対し、資産は約5500万円に成長することが分かりました。

FIRE目指すんか?無理やで。

FIRE目標達成のための個別検討とVTIの魅力

FIRE目標達成には、具体的な資金計画が必要になります。

✅ この記事はFIRE達成に必要な資金について解説しています。

✅ 一般的なFIREのルールでは年間生活費の25倍の資金が必要とされていますが、記事では平均的な生活費に基づくと約7,500万円が必要で、これはハードルが高いと述べています。

✅ さらに、FIRE後も4%での資産運用が安定的に行われなければ資金は減っていく可能性があるため、より現実的な目標として1億6,000万円の資金が必要だと主張しています。

さらに読む ⇒不動産投資に関することならPLACに任せて下さい。出典/画像元: https://plac.jp/fudonavi/how-much-fire-is-neededVTIは、FIRE実現に向けた投資戦略の一つとして、検討できる選択肢です。

FIREに必要な資産額は生活費やライフスタイルによって異なるため、個々の状況に合わせて検討する必要があります。

VTIは、米国株式市場全体への投資を検討している初心者投資家にとって、魅力的な選択肢と言えるでしょう。

1億6000万円って、マジですか?

VTIは、米国株式市場全体への分散投資を可能にする、魅力的なETFと言えます。

💡 VTIは、米国市場全体へ投資できるETFです。

💡 VTIは、長期的な資産形成に適したETFです。

💡 VTIは、FIRE実現を目指す投資戦略にも活用できます。